Khi COVID-19 tiếp tục lan rộng toàn cầu, cuộc khủng hoảng về y tế kéo theo gián đoạn lớn về kinh tế và xã hội. Tưởng chừng chỉ sau một đêm, các nước phải chấp nhận một thực tế mới: mọi thứ đã thay đổi và cuộc sống hàng ngày có thể không trở lại như trước.

Các ngân hàng châu Á phải vật lộn với tất cả các yếu tố này, thực hiện mọi hành động để duy trì bộ máy, bảo vệ nhân viên và thông tin đầy đủ đến khách hàng. Kinh nghiệm đó có thể là gợi ý giá trị cho các ngân hàng khác trên khắp thế giới chưa đưa ra được giải pháp trong bối cảnh hỗn loạn của đại dịch. Bằng cách tập trung vào ba nhiệm vụ tiên quyết: bảo đảm sự sống còn của doanh nghiệp, hoàn thành các trách nhiệm xã hội và thích nghi với tiêu chuẩn “bình thường mới”, các ngân hàng có thể giảm thiểu sự gián đoạn và tiếp tục cung cấp các dịch vụ trọng yếu cho khách hàng.

Đảm bảo sự sống còn của doanh nghiệp

Để đối phó với đại dịch, các ngân hàng châu Á nhanh chóng tăng cường hoạt động và đổi mới cách thức vận hành để giảm thiểu gián đoạn hoạt động. Họ ưu tiên một số lĩnh vực để xác định các vấn đề hoặc trở ngại làm gián đoạn hoạt động liên tục, sau đó thử nghiệm giải pháp và cách thức làm việc mới.

Xét khả năng thích ứng của hoạt động nội bộ

Để hướng dẫn ứng phó với đại dịch, nhiều tổ chức tài chính thành lập đơn vị phản ứng bao gồm các nhóm điều hành có chức năng chéo. Các nhóm này được trao quyền để đưa ra các quyết định quan trọng và thông tin một cách nhanh chóng và hiệu quả đến toàn tổ chức về cách thức ứng phó COVID-19.

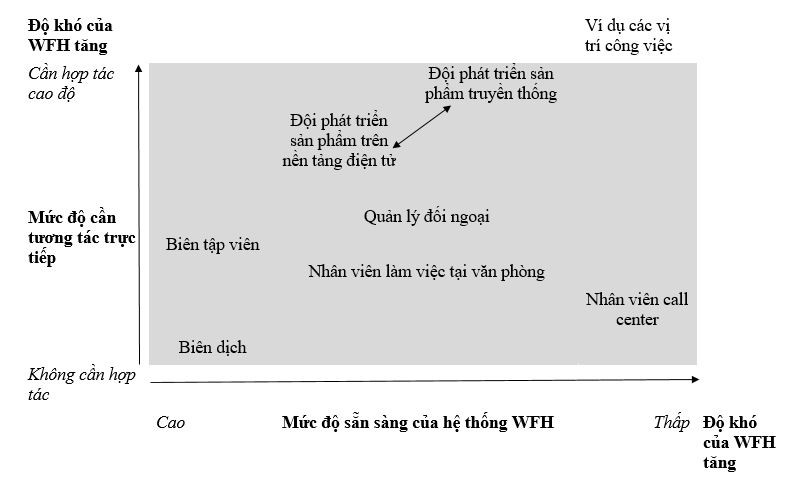

Các ngân hàng châu Á cũng phải cho hầu hết nhân viên làm việc từ xa, hình thức đòi hỏi bộ phận IT phải đảm bảo được cơ sở hạ tầng và hệ thống. Khi thiết lập hệ thống làm việc từ xa, giám đốc ngân hàng cân nhắc cả mức độ cần tương tác cho mỗi vị trí công việc lẫn mức độ sẵn sàng của hệ thống làm việc từ nhà (Work From Home).

Ví dụ, nhân viên call center không yêu cầu độ tương tác cao, nhưng ngân hàng thường thiếu công nghệ cần thiết để họ làm việc tại nhà. Ngược lại, các nhóm phát triển sản phẩm trên nền tảng kỹ thuật số được trang bị tốt hơn để làm việc tại nhà so với các nhóm tạo ra sản phẩm truyền thống.

Các giải pháp phải cân bằng được các yếu tố về con người, quy trình, cấu trúc tổ chức và công nghệ. Ví dụ, tại một ngân hàng Đông Nam Á, một nhóm phát triển sản phẩm gồm 125 thành viên đã thiết lập thành công cách thức vận hành hoàn toàn từ xa trong vòng hai tuần. Đầu tiên, nhóm này tiến hành các hành động dứt khoát, như củng cố phương pháp xử lý dữ liệu tốt nhất và sau đó xác định một loạt hành động rõ ràng trên mô hình vận hành chính. Các hoạt động này được định hình bởi nhiều kịch bản, đảm bảo tính liên tục và được mức năng suất tương đương với khi làm việc tại văn phòng.

Loại bỏ rủi ro của các kênh giao dịch truyền thống

Nhiều tuần sau bùng phát COVID-19, các ngân hàng châu Á nhanh chóng hành động để đảm bảo vẫn hoạt động bình thường mà không làm lây lan virus giữa khách hàng và nhân viên. Vì tương tác trực tiếp không thể loại bỏ, nên các chi nhánh được ưu tiên hàng đầu.

Trong các chi nhánh, quy trình vệ sinh trong khu giao dịch và ATM được đẩy mạnh và tiền mặt thường xuyên được khử trùng và cách ly trong hai tuần để giảm rủi ro lây truyền qua tiếp xúc bề mặt. Đo thân nhiệt được thực hiện cho tất cả khách hàng, nhân viên và khách hàng bước vào trụ sở và chi nhánh. Ngoài ra, ngân hàng còn cung cấp bộ dụng cụ (nhiệt kế, nước rửa tay, mặt nạ và thuốc men). Giao dịch viên được hướng dẫn đeo khẩu trang và rửa tay thường xuyên.

Cách thức vận hành và điều phối nhân viên tại chi nhánh cũng thay đổi. Ví dụ, giờ làm được rút ngắn, cắt giảm lượng nhân viên nếu được hoặc cho chuyển công tác đến các văn phòng khác. Các bước khác bao gồm chủ động giới hạn số lượng khách hàng tại một chi nhánh trong một thời điểm và khuyến khích duy trì khoảng cách. Chẳng hạn, một số ngân hàng tạm dừng các hoạt động rủi ro cao, hạn chế lây nhiễm qua tiền mặt là ngoại tệ bằng cách đóng cửa các sàn giao dịch ngoại tệ trên toàn quốc và ngừng tất cả các hoạt động giao dịch có liên quan đến ngoại tệ.

Các biện pháp này mở rộng đến các bộ phận tập trung nhiều nhân viên, chẳng hạn như call center. Một ngân hàng Hàn Quốc thiết lập được một hệ thống luân phiên lên đến 450 nhân viên call center, cho phép 150 nhân viên làm việc tại nhà một lúc. Các giao thức thoại qua Internet và máy tính xách tay có trang bị phần mềm của công ty được cài đặt tại nhà của nhân viên này. Nhân viên làm việc tại nhà chỉ xử lý yêu cầu mới của khách hàng và các thắc mắc chung để tránh ảnh hưởng đến thông tin bảo mật khách hàng. Các cuộc gọi yêu cầu quyền truy cập vào thông tin bảo mật thì được chuyển đến văn phòng, nơi không gian làm việc được thay đổi và các vách ngăn được nâng cao để tăng khoảng cách giữa các nhân viên.

Chuyển đổi kỹ thuật số

Ở một mức độ nào đó, đại dịch buộc các ngân hàng phải tăng tốc việc chuyển sang các kênh điện tử. Các ngân hàng châu Á không chỉ dựa nhiều hơn vào các kênh kỹ thuật số hiện tại để tiếp xúc gián tiếp với khách hàng, mà còn đẩy nhanh quy trình công nghệ lõi được số hóa như eKYC, thu thập chữ ký điện tử và nộp giấy tờ trực tuyến.

Nhiều ngân hàng cung cấp cho khách hàng một loạt các dịch vụ trực tuyến để giảm nhu cầu giao dịch trực tiếp. Ngân hàng Bình An của Trung Quốc, trong sáng kiến chống COVID-19, đã giới thiệu chiến dịch Do It At Home để cung cấp các dịch vụ thông minh tránh tiếp xúc. Khách hàng có thể thực hiện nhiều dịch vụ tài chính trên ứng dụng Ping An Pocket Bank, như giao dịch ngân hàng, quản lý tài sản, bảo hiểm, trao đổi ngoại hối, quản lý quỹ cá nhân và tín thác gia đình, đầu tư giáo dục, v.v. Các dịch vụ khách hàng được hỗ trợ bởi trí thông minh nhân tạo được triển khai để tư vấn suốt ngày đêm khi các call center đã đóng cửa và không thể liên lạc trực tiếp. Chỉ trong hai tuần, hơn ba triệu khách hàng đã thực hiện 11,67 triệu giao dịch và 475.000 khách hàng đã xem được các bài giảng trực tuyến về các quỹ tương hỗ, đầu tư PE, và luật tài chính và thuế.

Để đối phó với sự lây lan của COVID-19, DBS Singapore ra mắt một số biện pháp hỗ trợ vào ngày 17.2. Ngân hàng cung cấp hỗ trợ tài chính cho các khách hàng bị ảnh hưởng dưới hình thức bảo hiểm bổ sung và cứu trợ cho vay mua nhà cho nhân viên thuộc các ngành bị ảnh hưởng. Các doanh nghiệp vừa và nhỏ được cung cấp một gói các biện pháp hỗ trợ bao gồm: hoãn trả nợ gốc trong sáu tháng, cho vay bắc cầu tạm thời đối với các doanh nghiệp bị ảnh hưởng, gia hạn thỏa thuận cho vay đến 60 ngày, mở tài khoản online. Ngày 18.2, ngân hàng giới thiệu gói cho vay kinh doanh không cần thế chấp. Ngân hàng cũng giới thiệu các dịch vụ liên quan đến sức khỏe và giáo dục, như tư vấn bác sĩ trực tuyến, video bài giảng trực tuyến cho trẻ em và tìm liên lạc taxi gọi giữa đường. Các dịch vụ này được đón nhận nồng nhiệt, chẳng hạn, dịch vụ bảo hiểm chữa trị COVID-19 miễn phí không cần ứng tiền trước tại bệnh viện của DBS Singapore, lúc cao điểm ghi nhận hơn 52.000 lượt đăng ký mỗi ngày.

Tăng cường khả năng thanh khoản

Các ngân hàng châu Á cũng phải chuẩn bị cho khả năng biến động nhu cầu vay và rút tiền. Họ đánh giá lại vị trí tổ chức để đảm bảo đủ thanh khoản. Quá trình này liên quan đến việc xác định các rủi ro chính yếu đối với thanh khoản từ cả hai khía cạnh cung và cầu, chẳng hạn như các doanh nghiệp thương mại và bán lẻ rút nhiều hơn thông báo hay khách hàng rút tiết kiệm chuyển sang kênh đầu tư khác. Một số ngân hàng nhanh nhạy xây dựng kế hoạch thanh khoản ngắn hạn và kế hoạch dự phòng cập nhật, thông tin đủ minh bạch về khả năng thanh khoản (như thông qua bảng điều khiển trong ngày), xác định các tài khoản chính dựa vào số liệu và đàm phán sớm với khách hàng. Tùy thuộc vào mức độ nghiêm trọng của tình huống, họ thực hiện các biện pháp bao gồm hủy giao dịch, giải quyết sớm và nén giao dịch nếu được yêu cầu; huy động tài sản giao dịch và không giao dịch làm tài sản thế chấp; và sử dụng hỗ trợ từ các chương trình của chính phủ. Về trung hạn, các ngân hàng nên xem xét các mô hình thanh khoản của mình để phối hợp nhiều kịch bản tài chính khác nhau.

Hoàn thành trách nhiệm xã hội

Các ngân hàng và các tổ chức lớn khác có trách nhiệm xã hội đối với khách hàng và nền kinh tế nói chung. Các ngân hàng châu Á thực hiện nghĩa vụ này một cách nghiêm túc với các hành động cụ thể để hỗ trợ khách hàng và phối hợp với chính phủ nhằm giảm thiểu tác động kinh tế của đại dịch.

Bảo vệ khách hàng

Các ngân hàng có khả năng đặc biệt giúp nâng cao niềm tin của khách hàng, giảm bớt lo lắng về tài chính tại thời điểm khủng hoảng và chủ động giúp đỡ những khách hàng dễ bị tổn thương nhất. Các nhà bán lẻ, doanh nghiệp vừa và nhỏ và khách hàng doanh nghiệp đều đang phát triển chiến lược để vượt qua khó khăn và duy trì sự tồn tại của mình.

Các ngân hàng châu Á hỗ trợ khách hàng dễ bị tổn thương với cứu trợ tài chính ngay lập tức. Các biện pháp hỗ trợ bao gồm: giảm lãi suất đối với khoản vay mới và hiện có cho khách hàng thuộc các ngành bị đại dịch ảnh hưởng, lệnh hoãn trả nợ và miễn phạt trả chậm, gia hạn thời gian trả nợ, và mở quỹ cho vay khẩn cấp không cần tài sản thế chấp. Một số ngân hàng cung cấp các sản phẩm bổ trợ và dịch vụ giá trị gia tăng, như bảo hiểm COVID-19 và một cổng thông tin về dịch bệnh và y tế.

Ví dụ, Ngân hàng Chiêu thương Trung Quốc (China Merchants Bank) cải tiến ứng dụng điện tử thành điểm tổng hợp dịch vụ tài chính và dịch vụ thường nhật. Người dùng nếu là nhân viên làm việc từ nhà có thể truy cập các dịch vụ như giao đồ ăn, công thức nấu ăn và các khóa học trực tuyến, nếu là người đi làm văn phòng có thể sử dụng dịch vụ gọi xe. Các dịch vụ này được đặt trong cùng một giao diện với các dịch vụ tài chính truyền thống như cho vay, quản lý tài sản, trả nợ bằng thẻ tín dụng và chuyển tiền. Trên ứng dụng cũng có một mục đặc biệt, cung cấp dữ liệu về đại dịch theo thời gian thực, tư vấn trực tuyến và chỉ định bệnh viện thông qua đối tác là nhà cung cấp bên thứ ba. Chỉ trong một tháng, mục này có hơn 100 triệu lượt truy cập, với 1,6 triệu lần tư vấn từ khoảng 50.000 bác sĩ.

Kêu gọi sự tham gia của chính quyền và xã hội

Các ngân hàng có nguồn lực dồi dào, từ mô hình tài chính đến phân tích dữ liệu, có thể thông tin chính sách công và định hình phản ứng kinh tế đối với đại dịch. Trong những tháng đầu tiên của đại dịch, các ngân hàng châu Á đi đầu trong cuộc đối thoại giữa các cơ quan chủ quản và quan chức chính phủ nhằm hỗ trợ khách hàng và giảm thiểu rủi ro.

Ngân hàng Nhà nước Ấn Độ (SBI) tiến hành nghiên cứu nhằm phân tích tác động kinh tế của COVID-19 và đề xuất các biện pháp can thiệp để ổn định nền kinh tế. Trong chính sách tiền tệ, SBI khuyến nghị cắt giảm lãi suất để thích ứng với sự gia tăng dự kiến về nhu cầu thanh khoản và tăng giá đột ngột. Các bên liên quan cũng xem xét thận trọng đối với các lĩnh vực bị ảnh hưởng như khách sạn, hàng không, vận tải, kim loại công nghiệp, linh kiện ô tô và dệt may. SBI cũng khuyến nghị sử dụng khoản tiết kiệm được nhờ giá dầu thô giảm để cung cấp cứu trợ cho những người yếu thế hơn trên nấc thang kinh tế xã hội.

Thích nghi với bình thường mới

Quy mô và thời gian gián đoạn kinh tế vẫn chưa chắc chắn, nhưng những tác động tức thời làm tăng rủi ro và khiến nhiều chiến lược hiện tại trở nên lỗi thời. Một khi các ngân hàng vượt qua được các làn sóng ban đầu của đại dịch, họ phải chuyển trọng tâm chú ý sang hoạt động trong một thế giới hậu COVID-19.

Giảm thiểu tác động tài chính

Hậu quả lập tức của đại dịch làm giảm biên lợi nhuận và doanh thu, đồng thời làm gián đoạn kênh tương tác và vận hành tổ chức. Để ứng phó, các ngân hàng châu Á cần mô hình hóa hoạt động dựa trên các kịch bản có thể xảy ra ảnh hưởng đến lợi nhuận và nguồn vốn để có kế hoạch kinh doanh thích ứng. Khi cần, họ có thể thêm vào các biện pháp dự phòng bổ sung. Các ngân hàng cũng có thể đưa ra phương pháp cố định để xem xét các khoản cho vay và thực hiện giảm thiểu rủi ro.

Các tổ chức tài chính châu Á cũng thiết kế các biện pháp can thiệp cụ thể để quản lý rủi ro tín dụng ở tất cả các khâu. Các chiến lược nghiệp vụ tín dụng cập nhật có thể là yêu cầu khách hàng doanh nghiệp đưa ra kế hoạch dự phòng COVID-19 ngay từ đầu. Tương tự, các phương pháp xác định, giám sát và đo lường rủi ro cần chặt chẽ hơn để có thể định ra nhóm khách hàng dễ tổn thương hơn do tác động của COVID-19 và dự đoán suy giảm điểm tín dụng. Khi khách hàng hợp tác, các ngân hàng điều chỉnh hành động và cách tiếp cận giảm thiểu rủi ro tín dụng tiềm năng để bảo vệ mối quan hệ và cơ hội kinh doanh trong tương lai.

Để quản lý các kịch bản bao gồm đại dịch kéo dài, các ngân hàng châu Á khám phá các cách thức để nhanh chóng định hướng lại nghiệp vụ tín dụng, giám sát và thu nợ, bao gồm đào tạo nội bộ và thuê nhân lực chuyên môn ở ngoài. Phương pháp thu thập và phân tích dữ liệu giúp các ngân hàng trung hòa tác động của COVID-19 đối với nguồn vốn đến mức cao nhất có thể, lập dự phòng (thông qua Chuẩn mực lập Báo cáo tài chính IFRS 9) và các mô hình kiểm tra tình huống.

Kiểm tra lại chiến lược

Các ngân hàng phải phát triển các chiến lược mới xem xét một loạt các yếu tố bên ngoài và bên trong. Xu hướng tiêu dùng mới nổi bao gồm sự cởi mở hơn với các kênh giao dịch điện tử, đặc biệt là đối tượng người cao tuổi hoặc dân cư nông thôn. Sau cuộc khủng hoảng, nhân viên có thể nghiêng về các thỏa thuận làm việc từ xa, điều này sẽ tác động ngược lại chi phí thuê văn phòng và kế hoạch chi tiêu cho công nghệ thông tin. Đồng thời, trong một thời gian dài, các ngân hàng có thể phải chấp nhận lợi nhuận thấp, chính sách cho vay thắt chặt, giảm lãi suất do quy định và tăng chi phí hoạt động do các biện pháp an toàn mới.

Các yếu tố này kết hợp lại có thể đảo lộn trật tự ưu tiên và chỉ ra cách thức phục vụ khách hàng mới. Sau COVID-19, các ngân hàng châu Á đẩy nhanh việc ra mắt các nền tảng và dịch vụ điện tử đồng thời mở rộng các dịch vụ ngân hàng số sang các hệ sinh thái mới nổi. Để quản lý hiệu quả rủi ro giảm doanh thu trong tương lai, các ngân hàng nên nhắm mục tiêu trở thành những tổ chức nhận nhượng quyền hoạt động với chi phí thấp hơn bằng cách xem xét chiến lược tiết kiệm chi phí, bao gồm cả làm việc từ xa. Các tổ chức có khoản mục cho vay lành mạnh có thể xem xét các khả năng mua bán và sáp nhập. Cuối cùng, tăng đầu tư vào công nghệ thông tin có thể tăng cường khả năng thích ứng với các gián đoạn trong tương lai và duy trì hoạt động một cách linh hoạt hơn.

Các ngân hàng châu Á không có lựa chọn nào khác ngoài việc ứng phó với đại dịch một cách nhanh chóng và dứt khoát. Hành động nhanh nhạy làm giảm tác động lên tổ chức và khách hàng. Kinh nghiệm này có thể giúp các tổ chức tài chính ở các nước phải đối mặt với làn sóng bùng phát dịch tiếp theo tăng cường khả năng thích ứng của chính mình.