Tôi có nói rất nhiều lần thị trường (chỉ số Index), giá cổ phiếu diễn biến khó lường, rất khó dự đoán trong ngắn hạn. Nguyên nhân của việc này là trong ngắn hạn, có rất nhiều yếu tố ảnh hưởng đến tâm lý và hành vi của nhà đầu tư, và vì thế ảnh hướng đến cung cầu và cuối cùng là giá. Trong ngắn hạn, có khi thị trường êm ả theo gần sát giá trị của doanh nghiệp, nhưng có khi thị trường nhảy lambada, giá tách biệt với giá trị nội tại.

Chúng ta hầu như không thể dự đoán được, sau khi lên đỉnh ngày 4/4/2022, với chỉ số 1524.7, thị trường đã “bất ngờ” bị ảnh hưởng bởi tin xấu thế giới, và tin tiêu cực về lũng đoạn chứng khoán, trái phiếu doanh nghiệp của Việt Nam, thị trường đã có chuỗi ngày giảm “thê thảm”.

Số ngày giảm giá nhiều hơn số ngày tăng giá, và % giảm thì lớn hơn % tăng, có những ngày giảm đến mức -4.95%, -4.49%.

Từ 1524.7 ngày 4/4/2022, chỉ số đã giảm đến 1301.53 ngày 11/5/2022, tổng cộng giảm 14.64%

Nhiều người lo rằng thị trường sẽ sụp, tức là cứ giảm hoài đến vài trăm điểm.

Tôi thì không nghĩ vậy. Theo tôi, trong ngắn hạn, thị trường (chỉ số Index), giá cổ phiếu có thể xuống nữa, và cũng có thể lên. Nhưng tôi chắc chắn rắng chỉ số thị trường, và giá cổ phiếu tốt sẽ tăng trong dài hạn.

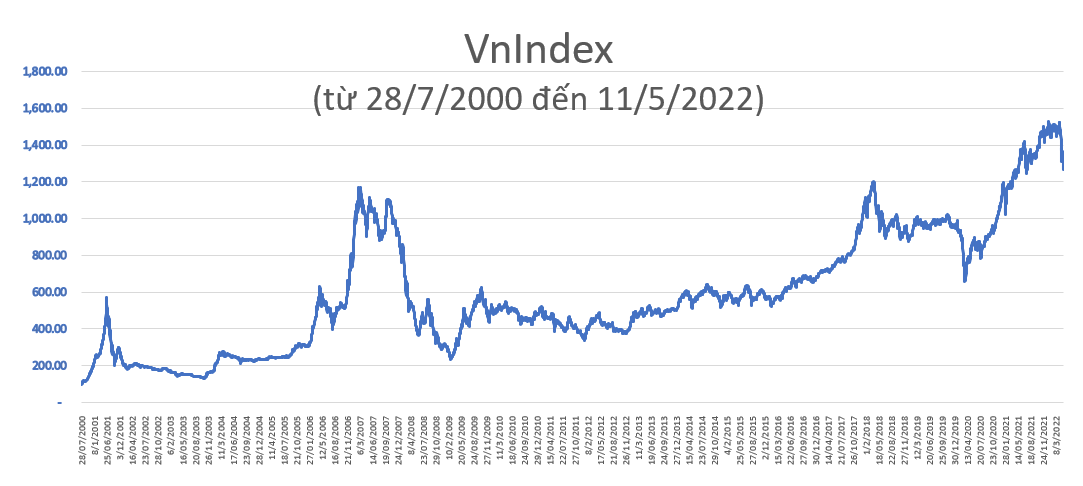

Hình 1

Chúng ta hãy nhìn hình 1 (trên) ngày 28/07/2000 chỉ số là 100, thì sau 5,279 phiên giao dịch, chỉ số đạt 1,301.53 vào ngày 11/5/2022. Tỷ suất lợi nhuận bình quân tài chính = 0.05%/ ngày làm việc, 100*(1+0.05%)^5279 = 1,301.53

TSLN năm tương đương = 12.92% / năm.

Theo tính toán của chúng tôi, dòng tiền lợi nhuận tự do của tất cả doanh nghiệp trên sàn HOSE, tăng trưởng mức 13.2% - 13.5%. Như vậy tăng trưởng của chỉ số trong dài hạn thể hiện gần đúng tăng trường dòng tiền lợi nhuận. Hiện tại chỉ số đang tăng thấp hơn vài điểm so với Giá trị có lẽ do tâm lý thị trường trong mấy tuần qua.

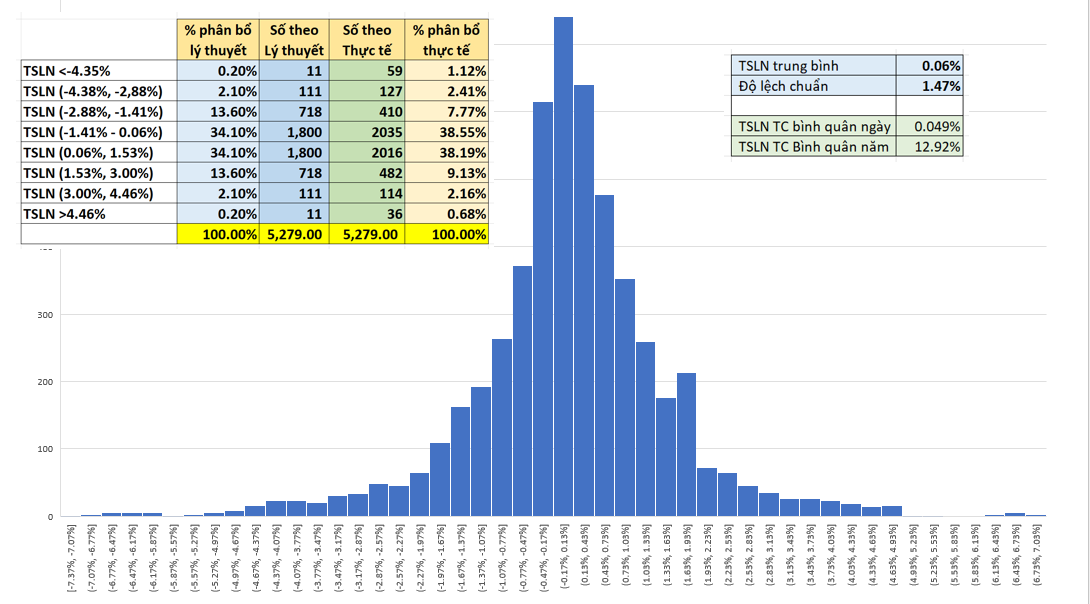

Hình 2

Bây giờ chúng ta hãy nhìn hình 2. Lấy tỷ suất lợi nhuận ngày của chỉ số VnIndex trong 5,279 ngày giao dịch, và đưa lên đồ thị dạng Histogram, chúng ta sẽ có đồ thị rất gần với phân phối chuẩn trong xác suất thống kê.

Tỷ suất lợi nhuận trung bình số học của chuỗi số này là 0.06%/ngày, và độ lệch chuẩn ngày là 1.47%.

Theo lý thuyết thì sẽ có 34.1% số ngày có tỷ suất lợi nhuận từ -1.41% đến 0.06%. Số ngày thực tế diễn ra là 2035, tức 38.55%

Theo lý thuyết thì sẽ có 34.1% số ngày có tỷ suất lợi nhuận từ 0.06% đến 1.53%. Số ngày thực tế diễn ra là 2016, tức 38.19%.

Ở các vùng khác, cũng có sự chênh lệch so với lý thuyết và sự chênh lệch này là không đáng kể. (Hình 2)

Nói cách khác, chúng ta có thể tự tin kết luận trong dài hạn tỷ suất lợi nhuận trung bình của Vnindex là 0.06%/ngày. TTSLN của tất cả các ngày sẽ phân bổ gần như đối xứng với 0.06%.

Những số gần với 0.06%, ví dụ 0.05%, 0.06%, 0,06%, 0.07%, 0.08% sẽ nhiều hơn. Còn những số khác biệt lớn so với 0.06% sẽ ít hơn.

Nếu chúng ta đầu tư vào chỉ số VnIndex trong ngắn hạn 10 ngày, 50 ngày, 80 ngày, thì TSLN của VnIndex có thể phân bố bất kỳ.

Nhưng nếu chúng ta có đầu tư dài hạn, có số lượng lớn, chẳng hạn như 1000, 1500, 2000 ngày thì chúng ta có thể tự tin rằng, sự phân bố của chúng cũng sẽ tương tự hình 2. Và vì thế TSLN trung bình mà chúng ta đạt được khi đầu tư dài hạn vào chỉ số VnIndex cũng sẽ rất gần với 0.06%/ngày. (Trừ phi có một thay đổi rất lớn, rất toàn diện đối với tất cả doanh nghiệp trên sàn/ thị trường)

Đó là lý do tại sao, dù nhảy lambada, up và down liên tục trong ngắn hạn, mỗi chỉ số mỗi cố phiếu sẽ hướng về tỷ suất lợi nhuận bình quân của chúng.

Hy vọng bài này giúp thêm 1 góc nhìn cho các bạn học viên của tôi, cho các nhà đầu tư.