Ngày 18.11 vừa qua, Ngân hàng Nhà nước Việt Nam (SBV) ban hành Quyết định số 2415/QĐ-NHNN về mức lãi suất tối đa đối với tiền gửi bằng Đồng Việt Nam (VND) của tổ chức, cá nhân tại tổ chức tín dụng (TCTD). Theo đó, lãi suất tối đa áp dụng đối với tiền gửi không kỳ hạn và có kỳ hạn dưới 1 tháng giảm từ 1,0%/năm xuống 0,8%/năm; lãi suất tối đa áp dụng đối với tiền gửi có kỳ hạn từ 1 tháng đến dưới 6 tháng giảm từ 5,5%/năm xuống 5,0%/năm; lãi suất tối đa áp dụng đối với tiền gửi có kỳ hạn từ 1 tháng đến dưới 6 tháng tại Quỹ tín dụng nhân dân, Tổ chức tài chính vi mô giảm từ 6,0%/năm xuống 5,5%/năm; lãi suất tiền gửi có kỳ hạn từ 6 tháng trở lên do TCTD ấn định trên cơ sở cung - cầu vốn thị trường.

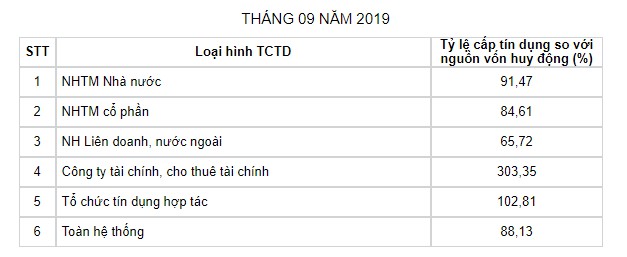

Tập trung hạ suất huy động ở các kỳ hạn dưới 6 tháng, động thái này của SBV như nhằm khẳng định quyết tâm tuân thủ Thông tư 16/2018/TT-NHNN về nội dung đảm bảo tỷ lệ (40%) vốn ngắn hạn cho vay trung và dài hạn. Đồng thời duy trì tỷ lệ tối đa dư nợ cho vay so với tổng tiền gửi (LDR) ở các Ngân hàng thương mại Nhà Nước là 90% và các Ngân hàng thương mại cổ phần là 80% theo quy định hiện hành. Cũng theo cập nhật từ SBV, tính đến tháng 9/2019 thì tỷ lệ LDR của các Ngân hàng thương mại Nhà nước là 91,47% và các Ngân hàng thương mại cổ phần là 84,61%, đã vượt so với quy định.

Mặc dù đã có Báo cáo tài chính (BCTC) quý 3 của các ngân hàng nhưng rất ít ngân hàng cập nhật tỷ lệ LDR và tỷ lệ vốn ngắn hạn cho vay trung và dài hạn, để có được cái nhìn tương đối chúng ta có thể sử dụng tỷ lệ cho vay khách hàng trên tổng tiền gửi khách hàng (LDRI) thay cho LDR vì hai tỷ lệ này có ý nghĩa gần như tương tự trong phân tích ngân hàng. Dựa trên BCTC quý 3 của 18 ngân hàng đang niêm yết trên cả ba sàn HOSE, HNX và Upcom thì LDRI của nhóm này là xấp xỉ 94%, một tỷ lệ khá cao. Trong ba Ngân hàng thương mại Nhà nước đang niêm yết là Vietcombank (VCB), BIDV (BID) và Vietinbank (CTG) thì chịu áp lực huy động nhất chính là CTG khi tỷ lệ LDRI lên gần 104%, còn BID tuy tỷ lệ này là gần 99% nhưng vấn đề vốn có thể đã được giải quyết khi ngân hàng này mới được KEB Hana Bank rót vốn với giá trị thương vụ khoảng 20.000 tỉ VND. Trong 18 ngân hàng thì VCB có tỷ lệ LDRI thấp thứ 3 (78,5%) gần như không chịu áp lực huy động. Trong nhóm các Ngân hàng thương mại cổ phần (15 ngân hàng) đang niêm yết thì chỉ có 3 ngân hàng có tỷ lệ LDRI dưới 80% là Eximbank (79,8%), Ngân hàng Quốc Dân (64,5%) và Sacombank (72,7%). Mặc dù theo BCTC quý 3 thì tỷ lệ LDRI của MBBank xấp xỉ 95% nhưng mới đây, ngày 04.11 MBBank cũng đã phát hành thành công trái phiếu riêng lẻ, huy động được 80 tỉ VND. MBBank cũng dự kiến bán 7,5% cổ phần riêng lẻ cho nhà đầu tư nước ngoái, theo Bloomberg thương vụ này có thể giúp ngân hàng này huy động thêm 240 triệu USD.

Với việc SBV hạ trần lãi suất huy động chắc chắn các ngân hàng nhỏ, vốn “mỏng” sẽ càng khó khăn hơn, mặc dù một số ngân hàng đã có sự chuẩn bị từ trước nhưng nhìn chung thì hầu hết các ngân hàng đều sẽ bị ảnh hưởng ít nhiều. Để ứng phó với tình hình trên,các nhà băng cũng đã lần lượt điều chỉnh lãi suất cho phù hợp với quy định và chiến lược kinh doanh của mình. Chẳn hạn như: Vietcombank điều chỉnh giảm 0,2 điểm phần trăm ở nhiều kỳ hạn, lãi suất cao nhất là 6,8%/năm và có hiệu lực từ ngày 23.11. Trước đó vào cuối tháng 9, BIDV đã giảm 0,2 điểm phần trăm lãi suất tiền gửi kỳ hạn 1 tháng và 2 tháng, và bây giờ ngân hàng này tiếp tục hạ thêm 0,2% và 0,4% ở kỳ hạn 3 tháng và 5 tháng, lãi suất huy động cao nhất của BIDV là 7%/năm. MBbank cũng giảm nhẹ lãi suất 0,1 điểm phần trăm ở hầu hết kỳ hạn, lãi suất cao nhất của MBbank hiện nay là 7,4%/năm. TPBank thì mức giảm cao nhất là 0,3% cho kỳ hạn trên 12 tháng từ 7,8%/năm về 7,5%/năm, đây cũng là lãi suất huy động cao nhất của ngân hàng này. Còn với OCB thì các mức giảm linh hoạt ở nhiều kỳ hạn, giảm từ 0,1-0,4%, lãi suất huy động cao nhất của ngân hàng này lên đến 7,8%/năm. Nhiều khả năng, xu hướng hạ lãi suất huy động sẽ còn lan rộng trong thời gian tới.

Ngoài ra, kênh trái phiếu cũng đang nổi lên như một hình thức giúp các ngân hàng “lách luật” để đảm bảo tỷ lệ vốn ngắn hạn cho vay trung và dài hạn theo quy định. Một số ngân hàng có thể sở hữu chéo trái phiếu lẫn nhau hoặc huy động từ một bên trung gian bằng trái phiếu rồi mua lại trái phiếu của doanh nghiệp. Đây là một thủ thuật giúp gia tăng dư nợ cho vay dài hạn, từ đó làm giảm tỷ lệ vốn ngắn hạn trên dư nợ cho vay trung và dài hạn. Trước đó, Ngân hàng Nhà nước đã gửi văn bản yêu cầu các ngân hàng thương mại rà soát lại việc mua trái phiếu doanh ngiệp sau khi Văn phòng Chính phủ có thông báo số 249/TB-VPCP truyền đạt ý kiến chỉ đạo của Phó thủ tướng Vương Đình Huệ liên quan đến việc phát hành trái phiếu doanh nghiệp. Tin rằng, thời gian tới Ngân hàng Nhà nước sẽ có quy định và hướng dẫn cụ thể hơn về các hoạt động trên thị trường trái phiếu.

Hàng Toàn