Ngân hàng TMCP Sài Gòn – Hà Nội (SHB) vừa công bố tài liệu phục vụ cuộc họp Đại hội đồng cổ đông (ĐHĐCĐ) thường niên 2023. Cuộc họp dự kiến diễn ra vào ngày 11/4 tại khách sạn Melia, Hà Nội.

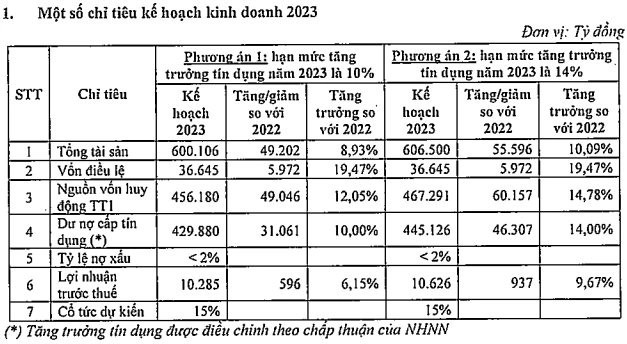

Tại cuộc họp, ban lãnh đạo ngân hàng sẽ trình cổ đông kế hoạch kinh doanh cho năm 2023 với 2 phương án tương ứng với 2 hai kịch bản hạn mức tăng trưởng tín dụng.

Cụ thể, phương án 1 với hạn mức tăng trưởng tín dụng 10%, ngân hàng đặt mục tiêu lợi nhuận trước thuế tăng 6,15% lên 10.285 tỷ đồng. Tổng tài sản ước tăng 8,93% đạt 600.106 tỷ đồng. Nguồn vốn huy động thị trường 1 dự kiến tăng 12,05% đạt 456.180 tỷ đồng.

Phương án 2 với hạn mức tăng trưởng tín dụng 14%, ngân hàng đặt mục tiêu lợi nhuận trước thuế tăng 9,67%, lên 10.626 tỷ đồng. Tổng tài sản ước tăng 10,09% đạt 606.500 tỷ đồng. Nguồn vốn huy động thị trường 1 dự kiến tăng 14,78% lên 467.291 tỷ đồng.

Như vậy, cả hai phương án kinh doanh của SHB đều đặt mục tiêu lợi nhuận vượt 10.000 tỷ.

Ngoài ra, cả hai phương án cũng đều dự kiến vốn điều lệ tăng thêm 19,47% lên 36.645 tỷ đồng và tỷ lệ chia cổ tức dự kiến cho năm 2023 là 15%.

Nguồn: SHB

Nguồn: SHB

Tại đại hội, SHB cũng sẽ trình cổ đông thông qua phương án phân phối lợi nhuận năm 2022.

Cụ thể, với lợi nhuận sau thuế năm 2022 chưa bao gồm lợi nhuận SHB tại Lào và Campuchia là hơn 7.634 tỷ đồng, ngân hàng dự kiến trích lập hơn 1.250 tỷ đồng cho các quỹ và 5.520 tỷ đồng để chia cổ tức với tỷ lệ 18%. Lợi nhuận còn lại là gần 864 tỷ đồng.

Về kế hoạch chia cổ tức, SHB dự kiến phát hành hơn 552 triệu cổ phiếu để trả cổ tức năm 2022 cho cổ đông hiện hữu với tỷ lệ phát hành là 18%, tức cổ đông sở hữu 100 cổ phiếu sẽ nhận thêm 18 cổ phiếu mới.

Nguồn vốn thực hiện từ lợi nhuận sau thuế và sau khi trích lập các quỹ theo quy định pháp luật theo báo cáo tài chính hợp nhất và báo cáo tài chính riêng lẻ kiểm toán năm 2022.

Thời gian phát hành trong vòng 45 ngày kể từ ngày được Ủy ban Chứng khoán Nhà nước thông báo nhận được đầy đủ tài liệu báo cáo phát hành và dự kiến hoàn thành trong năm 2023. Số vốn điều lệ dự kiến tăng thêm là 5.520 tỷ đồng sẽ được bổ sung vào vốn kinh doanh.

Ngoài ra, ngân hàng cũng sẽ phát hành 45,12 triệu cổ phiếu theo chương trình lựa chọn cho người lao động (ESOP) với giá 10.000 đồng/cp. Số cổ phiếu phổ thông phát hành cho người lao động sẽ bị hạn chế chuyển nhượng 18 tháng kể từ ngày kết thúc đợt phát hành.

Thời gian phát hành dự kiến trong năm 2023, do Hội đồng quản quyết định sau khi ĐHĐCĐ thông qua và được sự chấp thuận của cơ quản lý Nhà nước. Số vốn tăng thêm sẽ sử dụng để bổ sung vốn cho hoạt động cho vay, đầu tư, cấp tín dụng.

Sau khi hoàn tất hai đợt phát hành trên, vốn điều lệ của SHB sẽ tăng từ 30.674 tỷ đồng lên 36.645 tỷ đồng.