Đến với Việt Nam là một sự tình cờ, quyết định đầu tư xuất phát từ cảm tính của nhà sáng lập và quỹ đầu tư vốn tư nhân Mekong Capital gặt hái thành công nhờ chuỗi nỗ lực không ngừng suốt 18 năm hoạt động.

Chris Freund, Nhà sáng lập kiêm Tổng giám đốc Mekong Capital, biết đến Việt Nam qua những bộ phim tư liệu về chiến tranh Việt Nam lúc còn thơ ấu. Những hình ảnh về bom đạn, về xác người và cảnh hoang tàn khắc trong đầu Freund về một vùng đất “độc”.

Rồi như một cơ duyên khi Freund tình cờ đến Việt Nam khi đang lang thang khắp châu Á để học về Phật pháp, những cảm nhận thuở bé vỡ òa. Việt Nam là đất nước duy nhất nơi Freund có thể kết bạn với người bản địa trong suốt hành trình một năm của mình.

Những người Việt thân thiện và lạc quan mà Freund gặp trong một tháng đó đã thắp lên trong chàng trai trẻ một mối lương duyên. Vì quá yêu mến Việt Nam mà sau đó, Freund đã tìm mọi cách để quay trở lại mảnh đất này. Năm 1994, Freund trở lại Việt Nam làm việc cho quỹ Templeton Asset Management - một quỹ đầu tư của Mỹ. Sau sáu năm làm việc tại Templeton, Freund bị điều động qua Singapore vì văn phòng ở Việt Nam đóng cửa. Nhận thấy đây chính là thời khắc của bản thân, Freund quyết định nghỉ việc, ở lại Việt Nam gầy dựng sự nghiệp riêng. Freund tốt nghiệp ngành Tâm lý học ở Mỹ, cùng với sáu năm kinh nghiệm làm việc trong lĩnh vực tài chính. Năm 2001, Chris Freund trở lại Việt Nam và thành lập Mekong Capital ở độ tuổi 29. Mekong Capital là quỹ đầu tư vốn tư nhân (private equity) thứ hai tham gia thị trường Việt Nam sau Dragon Capital. Nhưng thay vì đầu tư vào các công ty lớn, Mekong Capital chọn lọc đầu tư vào các doanh nghiệp vừa và nhỏ. Tại thời điểm đó, tiêu chí lựa chọn đầu tư của Mekong Capital khá rủi ro, nhưng nhờ sự tin tưởng của các cộng sự đã từng làm việc với Freund và sự hỗ trợ kêu gọi góp vốn đầu tư của Ngân hàng Phát triển châu Á (ADB) thông qua chương trình hỗ trợ phát triển kinh tế tư nhân khu vực Mekong, Mekong Capital đã có thể bước tiếp con đường độc đạo của mình.

TRƯỞNG THÀNH TỪ

NHỮNG SAI LẦM

“Sáu năm đầu hoạt động với ít kinh nghiệm quản lý, Mekong Capital đã trải qua giai đoạn khủng hoảng. Chúng tôi làm mọi thứ, và tất cả đều sai lầm. Nội bộ công ty đã liên tục cãi vã và đổ lỗi lẫn nhau. Mekong Capital và những bất ổn đã không thể giúp các công ty mà chúng tôi đầu tư cải thiện hiệu suất hoạt động, mọi nỗ lực đều không thành công, chỉ còn lại các trận tranh luận gay gắt và một bầu không khí làm việc căng thẳng”, Chris Freund chia sẻ với Nhà Quản Lý trong một phỏng vấn độc quyền.

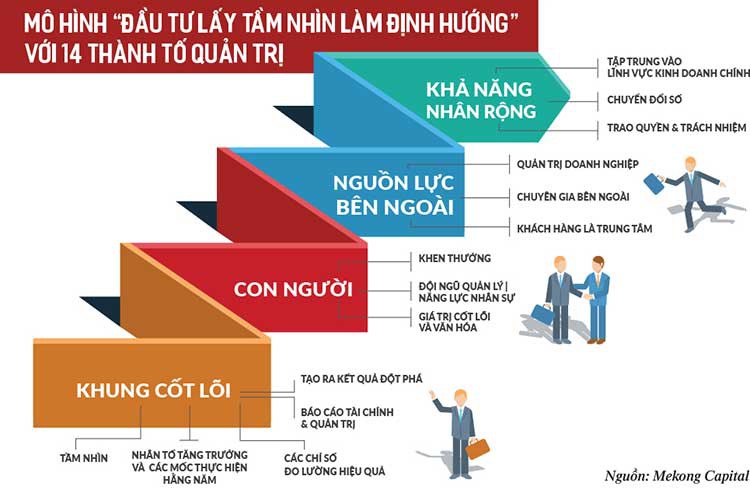

Chuyển đổi văn hóa doanh nghiệp là điều bắt buộc Mekong Capital phải thực hiện để tồn tại. Nhưng khi Mekong Capital dần đi vào quỹ đạo thì cũng là lúc cạn tiền, phải cắt giảm chi phí và quản lý tài chính chặt chẽ hơn. Khi khó khăn liên tiếp bủa vây, cũng là lúc Freund nghiệm ra được nhiều góc độ của quản trị, và ông đã xây dựng mô hình “Đầu tư lấy tầm nhìn làm định hướng” (VDI: Vision Driven Investing) chính vào thời điểm đó. Không những giúp công ty vực dậy từ những vụn vỡ, VDI đã giúp các khoản đầu tư của Mekong Capital phát triển nhanh và dòng tiền của công ty cũng dần ổn định từ năm 2010.

Cũng trong khoảng thời gian đầu hoạt động tại Việt Nam, Mekong Capital đã có những khoản đầu tư sai lầm trong quá khứ. Khoản đầu tư vào CTCP Maison - công ty phân phối thời trang đã khiến Mekong Capital nhận một khoản lỗ 30%, và đây cũng là khoản đầu tư không thành công duy nhất của Mekong Capital trong số các khoản đầu tư vào các ngành định hướng theo tiêu dùng. Freund cũng chia sẻ đầy tiếc nuối về việc thoái vốn khỏi Maison quá sớm, bởi sau đó Maison đã có những sự phát triển mạnh mẽ. Hay như những trường hợp đầu tư vào bất động sản và sản xuất công nghiệp, điển hình là CTCP Đầu tư Kinh doanh Nhà (Intresco) và CTCP Đầu tư Nam Long… Đó là những khoản lỗ mà Freundphải thừa nhận sai lầm của Mekong Capital khi chọn những ngành không thực sự hiểu và những công ty quản trị theo hướng gia đình, rất khó để Mekong Capital có thể tiếp cận và tư vấn về quản trị.

Sau những sai lầm, nguyên tắc chọn lọc đầu tư của Mekong Capital hiện nay đã rõ ràng hơn so với giai đoạn đầu: đầu tư vào các công ty quy mô nhỏ chưa niêm yết trên sàn đã kiểm chứng mô hình kinh doanh; tập trung vào các ngành định hướng theo tiêu dùng; chọn lọc những công ty có đội ngũ quản trị với độ mở cao, sẵn sàng thay đổi để phát triển.

GÓP NHẶT TỪ NHỮNG

THÀNH CÔNG

“Tỉ suất lợi nhuận đạt 57 lần. Với số vốn đầu tư ban đầu 3,5 triệu USD, sau gần 11 năm thu về 200 triệu USD. Có lẽ bất cứ nhà kinh tế nào theo dõi thị trường cũng đều dễ dàng gọi tên khoản đầu tư thành công nhất của quỹ tư nhân trong lịch sử tại châu Á: CTCP Đầu tư Thế Giới Di Động. Mekong Capital đầu tư vào Thế Giới Di Động năm 2007 khi công ty chỉ có bảy cửa hàng và giá trị công ty được định giá 10 triệu USD. Ở thời điểm hiện tại, Thế Giới Di Động có khoảng 2.200 cửa hàng và vốn hóa thị trường xấp xỉ 36.250 tỉ đồng. Bên cạnh những con số phát triển khiến cả thị trường kinh ngạc, trong lời kể của Freund tràn ngập sự tự hào về Thế Giới Di Động, bởi Mekong Capital đã được chứng kiến và tham gia trực tiếp vào quá trình “cá chép hóa rồng” của Thế Giới Di Động.

“Chúng tôi xây dựng mô hình VDI cùng thời điểm đầu tư vào Thế Giới Di Động, và đây là công ty đầu tiên ứng dụng và thử nghiệm VDI, Freund kể lại. Trong mô hình VDI, có một thành tố “khách hàng là trung tâm” và văn hóa này vẫn đang thể hiện rõ nét ở Thế Giới Di Động. Đối với các ngành định hướng theo tiêu dùng, sự hài lòng của khách hàng là một trong những yếu tố quyết định sự thành công nhưng không nhiều các doanh nghiệp thực hành được điều này.

Thế Giới Di Động đã tạo ra sự khác biệt, họ không đánh giá thị trường dựa vào những hiểu biết cá nhân mà thông qua phân tích dữ liệu khách hàng để biết được nhu cầu thực. Hay như trong mô hình VDI chúng tôi cũng có một thành tố gọi là “chuyên gia bên ngoài” và đã áp dụng thành công với Thế Giới Di Động, Freund nói. Đó là thời điểm Thế Giới Di Động mở rộng hoạt động kinh doanh sang chuỗi Điện Máy Xanh nhưng thực sự không thành công như mong đợi với 13 cửa hàng. Lúc đó chúng tôi biết rằng mình cần hỗ trợ Thế Giới Di Động và người thích hợp nhất chính là cựu CEO Robert Alan Willett của Best Buy, một tập đoàn bán lẻ điện tử tiêu dùng tại Mỹ. Một tuần làm việc của Robert, rất nhiều vấn đề đã được giải quyết. Một điều tưởng chừng vô cùng đơn giản nhưng làm thay đổi hoàn toàn chất lượng dịch vụ của Thế Giới Di Động mà Robert đã hỗ trợ, đó chính là việc bỏ đi các tủ kính trưng bày tại các cửa hàng, thay vào đó là những khoảng không gian mở nơi khách hàng có thể trực tiếp trải nghiệm sản phẩm. Hay hình ảnh một nhân viên chăm sóc khách hàng đứng ngay tại cửa để chào đón khách là ý tưởng của Robert. Sau đó Thế Giới Di Động tiếp tục mời Robert vào hội đồng quản trị cho đến ngày hôm nay. Các doanh nghiệp Việt Nam thường gặp khó khăn ở đội ngũ quản trị bởi đa số doanh nghiệp tư nhân đi lên từ mô hình kinh doanh gia đình. Họ có sự trung thành và tin cậy nhưng điều đó chỉ giúp các doanh nghiệp ở giai đoạn tạo dựng, khi đi vào mở rộng hoạt động thì họ lại trở nên thua kém, bởi thiếu kinh nghiệm và ý tưởng. “Mekong Capital hiểu rằng với những ngành tiên phong thì doanh nghiệp cần một chuyên gia hiểu rõ mô hình hoạt động, và chúng tôi sẽ cố gắng tìm kiếm các chuyên gia bên ngoài để hỗ trợ”, Freund cho biết.

Sự vực dậy của chính bản thân Mekong Capital và những thử nghiệm thành công của Thế Giới Di Động càng khẳng định hơn ý nghĩa của mô hình Đầu tư lấy tầm nhìn làm định hướng. Và sau đó, Mekong Capital chỉ đặt trọng tâm vào những công ty sẵn sàng ứng dụng VDI vào hệ thống. Hiện tất cả các công ty mà quỹ Mekong Enterprise Fund III đầu tư đều đang triển khai VDI toàn phần hoặc một phần, tùy theo tình hình vận hành của công ty.

VŨ KHÍ BÍ MẬT

Giai đoạn trước Mekong Capital sử dụng các phương pháp phổ biến trên thế giới hiện nay như Lean Six Sigma (một mô hình kết hợp nhằm vừa giảm thiểu lỗi, vừa loại bỏ hao phí trong quá trình sản xuất). Nhưng khi ứng dụng vào một nhà máy sản xuất áo quần, họ nhận ra những cải thiện nhưng không đáng kể, đồng thời các vấn đề khác liên quan đến quản trị vẫn tồn đọng, Freund cho biết. Sau khi đào sâu vào tìm hiểu, VDI phiên bản đầu tiên chỉ gồm năm thành tố dựa trên một bài báo của giáo sư Harvard. Cùng với thời gian, VDI hiện giờ có thể bao quát được tất cả các mặt của doanh nghiệp mà một người lãnh đạo cần nắm vững. Tuy nhiên, VDI là một hệ quy chiếu giúp doanh nghiệp nhận biết những lỗ hổng trong quản trị công ty, VDI không thể giúp doanh nghiệp xây dựng chiến lược phát triển sản phẩm mới hay tạo ra giá trị cốt lõi. Và để áp dụng thành công, các doanh nghiệp không thể nóng vội mà cần thiết lập một kế hoạch trung hạn và dài hạn phù hợp với tình hình công ty. Mekong Capital cũng xác định đầu tư dài hạn và mong muốn được đóng góp vào việc gia tăng giá trị cho công ty, lợi nhuận sẽ là khoản phần thưởng xứng đáng. Các khoản đầu tư của Mekong Capital sẽ nắm giữ trung bình là 10 năm, khi đó công ty cũng đã đủ vững mạnh.

Hiện tại, với danh tiếng và những thành công nhất định của Mekong Capital, việc tham gia tư vấn vào quản trị và thuyết phục sự thay đổi nguyên tắc kinh doanh từ các nhà lãnh đạo doanh nghiệp cũng trở nên dễ dàng hơn. Cũng có một vài công ty đã từ chối áp dụng VDI vì chưa thấy được lợi ích trước mắt, nhưng chỉ cần nhìn vào Thế Giới Di Động hay CTCP Thương mại – Dịch vụ Cổng Vàng, hai trong số rất nhiều doanh nghiệp phát triển thần kì nhờ vào ứng dụng phương pháp quản trị VDI, để hiểu giá trị thực sự mà Mekong Capital để lại cho doanh nghiệp.

Vài năm trở lại đây, khi thị trường có những thay đổi mạnh mẽ về hành vi tiêu dùng, Mekong Capital đặc biệt chú ý đến thành tố “chuyển đổi số”. Cũng bắt nguồn chính từ thay đổi nội tại khi hai năm trước, Mekong Capital nhận ra sự chậm chạp của công ty so với thị trường đang bùng nổ chuyển đổi số. Sau khi có những thay đổi số hóa toàn hệ thống, Mekong Capital lập tức bắt tay vào giúp đỡ các công ty đầu tư thực hiện việc chuyển đổi số. Theo nhận định của Freund, các chuỗi bán lẻ hiện nay cần nhanh chóng bắt tay vào tích hợp giữa cửa hàng vật lý và thương mại điện tử và mô hình kết hợp “online” và “offline” sẽ là tương lai của bán lẻ. F88, mô hình hệ thống cầm đồ đang được Mekong đầu tư vào đang thực hiện rất tốt việc chuyển đổi số với sự giúp đỡ từ quỹ đầu tư Mekong Capital.

Freund cũng chia sẻ với Nhà Quản Lý về dự định sau này sẽ triển khai mô hình VDI rộng rãi cho tất cả những nhà quản lý muốn học hỏi. Sự tham gia của các quỹ đầu tư vốn tư nhân vào thị trường không những giúp gia tăng nguồn vốn đầu tư mà với những kiến thức và kinh nghiệm thực tiễn, các quỹ đầu tư chủ động đang hỗ trợ các doanh nghiệp Việt Nam về mặt quản trị. Thị trường đang đón chờ những trường hợp “cá chép hóa rồng” đi từ những thay đổi về mặt tư tưởng quản trị và vận hành của những người nhà lãnh đạo, với sự góp sức của những luồng kiến thức mới.

Bài viết: Bách Lam

Ảnh: Bảo Zoãn

Tạp chí Nhà Quản Lý số 03 - Doanh nghiệp tư nhân: Những trụ cột mới của nền kinh tế