MBB nhận chuyển giao “Ngân hàng 0 đồng”

Mới đây, Ngân hàng TMCP Quân đội (MBB) đã công bố báo cáo tài chính hợp nhất quý I/2022, kết quả kinh doanh của MBB khá ấn tượng lợi nhuận trước thuế đạt 5.908 tỷ đồng, tăng gần 30% so với cùng kỳ năm trước. Tuy nhiên, nợ xấu của Ngân hàng này tăng mạnh lên 4.130 tỷ đồng, tăng 26% so với năm 2021.

Nợ xấu của MBB tăng mạnh

Trong quý I/2022 lợi nhuận của MBB tăng trưởng mạnh, các mảng kinh doanh của ngân hàng đều có kết quả tích cực, thu nhập lãi thuần quý 1 đạt 8.385 tỷ đồng, tăng tới 41% so với cùng kỳ, chủ yếu do thu nhập lãi cho vay và thu lãi từ đầu tư chứng khoán nợ tăng mạnh.

Trong đó, lãi từ kinh doanh ngoại hối tăng 98% lên 467 tỷ. Lãi từ mua bán chứng khoán đạt 1.124 tỷ, tăng 63% so với cùng kỳ. Hoạt động kinh doanh khác lại kém khả quan, chỉ lãi 538 tỷ, giảm 56% so với cùng kỳ.

Tổng thu nhập hoạt động trong quý I đạt hơn 11.600 tỷ đồng, tăng 26,5% so với cùng kỳ năm ngoái. Chi phí hoạt động tăng 28% lên 3.598 tỷ đồng. Chi phí dự phòng rủi ro ở mức 2.125 tỷ, tăng 17,5%.

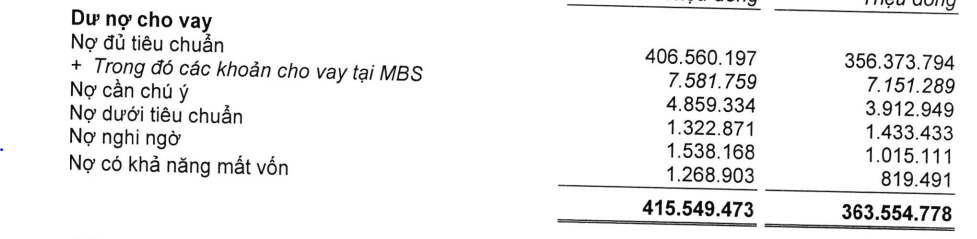

Tính đến hết quý I/2022, tổng tài sản của MBB đạt 649.040 tỷ đồng, tăng 6,9% so với đầu năm. Dư nợ cho vay khách hàng tăng 14,3% lên 415.549 tỷ đồng trong đó MBB giải ngân mạnh cho lĩnh vực công nghiệp chế biến, chế tạo; lĩnh vực bán buôn, bán lẻ, sửa chữa ô tô, xe máy,lĩnh vực kinh doanh bất động sản.

Dư nợ cho vay của Ngân hàng MBB (BCTC hợp nhất quý I/2022 của MBB)

Tuy nhiên, trong thuyết minh báo cáo tài chính của MBB cho thấy, nợ xấu của ngân hàng này tăng mạnh lên 4.130 tỷ đồng, tăng 26% so với đợt cuối năm 2021, trong đó nợ nghi tăng mạnh lên 1.538 tỷ đồng tăng 51%, nợ có khả năng mất vốn tăng 1.269 tỷ đồng, tăng 54,8%. Theo đó, tỷ lệ nợ xấu trên dư nợ cho vay tại ngày 31/3/2022 là 0,99%, tăng so với mức 0,9% thời điểm đầu năm.

Nhận nhiệm vụ chuyển giao Ngân hàng 0 đồng

Ngày 25/4 vừa qua, Đại hội cổ đông thường niên năm 2022 của MBB đã diễn ra, có nhiều thông tin quan trọng được đưa ra trong cuộc họp. Tuy nhiên, vấn đề nhà đầu tư quan tâm nhất liên quan đến việc MBB có phương án nhận chuyển giao bắt buộc một tổ chức tín dụng thuộc diện yếu kém, bị mua lại với giá 0 đồng. Nhiều nhà đầu tư lo ngại rằng việc tái cơ cấu không thành công sẽ ảnh hưởng đến tài chính của Ngân hàng.

Ông Lưu Trung Thái, Tổng giám đốc Ngân hàng MBB

Theo ông Lưu Trung Thái, Tổng giám đốc MBB thì việc chuyển giao “ngân hàng 0 đồng” sẽ gặp khó khăn liên quan đến quy trình, thủ tục, thẩm quyền… và quá trình này ngốn không ít thời gian. Trong quá trình chuyển nhượng, MBB sẽ được hỗ trợ một khoản tiền có thể xử lý khoảng một nửa lỗ lũy kế của ngân hàng 0 đồng với lãi suất 0%.

Danh tính của ngân hàng này hiện chưa tiết lộ, nhưng một số thông tin cơ bản về chất lượng tài sản đã được lãnh đạo MBB nhắc tới, như lỗ lũy kế khoảng 20.000 tỷ đồng, tỷ lệ nợ xấu 47%. Trong trường hợp rủi ro, việc tái cấu trúc không thành công, MBB có thể bán phần vốn tại nhà băng nhận chuyển giao như việc thoái một khoản đầu tư.

Liên quan đến vấn đề siết chặt dòng vốn cho lĩnh vực bất động và trái phiếu doanh nghiệp cũng là vấn đề được cổ đông quan tâm. Trả lời chất vấn của cổ đông, ông Thái cho rằng: Kinh doanh bất động sản và bất động sản công nghiệp trên tổng dư nợ của MBB được kiểm soát dưới 10%. Trong đó, trái phiếu doanh nghiệp chiếm gần 4% trên tổng dư nợ, với hai nhóm chính là bất động sản và năng lượng. Trước giờ MBB đầu tư chủ yếu là trái phiếu dự án, tức là có dự án, có mục đích kinh doanh, có kế hoạch dòng tiền. "Đây đều là những nhà đầu tư có chất lượng tốt, không có gì đáng lo ngại", ông Thái nhấn mạnh.

Tuy nhiên, theo tìm hiểu của PV, thời gian vừa qua MBB đang là trái chủ của nhiều doanh nghiệp bất động sản như Trung Nam Group, FLC, Công ty CP kinh doanh bất động sản Thái Bình… Tuy nhiên tình hình tài chính của các doanh nghiệp này không mấy khá quan, dòng tiền luôn rơi vào trạng thái âm, mất thanh khoản, dễ rơi vào cuộc khủng hoảng “bom nợ trái phiếu”.

Được biết, trong năm 2021, Ngân hàng MBB là ngân hàng nắm giữ lượng trái phiếu doanh nghiệp lên đến 42.962 tỉ đồng, tuy chỉ chiếm gần 7,1% tổng tài sản nhưng đặc biệt đã tăng vọt 53% so với năm 2020.

Các chuyên gia kinh tế cho rằng, việc một số ngân hàng ồ ạt mua trái phiếu doanh nghiệp thời gian qua có thể nhằm mục đích đảo nợ, cơ cấu lại nợ cho doanh nghiệp. Bởi nếu đến kỳ hạn vay không có tiền trả nợ thì việc phát hành trái phiếu sẽ giúp doanh nghiệp trả nợ đúng hạn, không bị ảnh hưởng đến xếp hạng tín dụng. Nói cách khác, đây là một cách ngân hàng và doanh nghiệp "bắt tay" dùng trái phiếu doanh nghiệp để đảo nợ.

Mặt khác, trái phiếu doanh nghiệp có thể là cách giúp các ngân hàng thương mại vừa "lách luật" để cho vay doanh nghiệp bất động sản, các công ty chứng khoán lại vừa tránh được lệnh siết cho vay vào lĩnh vực rủi ro, không phải trích lập dự phòng rủi ro, vừa làm sạch bảng cân đối tài chính.

Trang Nhi

Link nội dung: https://nhaquanly.vn/mbb-nhan-chuyen-giao-ngan-hang-0-dong-a7737.html