Cuộc đua trên thị trường cho vay tiêu dùng: MCredit ‘phả hơi nóng’ vào FE Credit và HD Saison

Trong khi FE Credit và HD Saison tăng trưởng chậm lại, thậm chí suy giảm, MCredit lại chứng kiến sự bức tốc mạnh mẽ trong năm 2020 và nửa đầu năm 2021.

Thị trường cho vay tiêu dùng hiện vẫn nằm chủ yếu trong tay 3 doanh nghiệp FE Credit, HD Saison và Home Credit với khoảng 80% thị phần. Trong đó, riêng FE Credit hiện chiếm hơn 52% thị phần cho vay tiêu dùng trong nước, bỏ xa đối thủ đứng sau là Home Credit với 17%; HD Saison với 11% và MCredit khoảng 8%.

Sau giai đoạn bùng nổ, các công ty tài chính hàng đầu như FE Credit, HD Saison đã ghi nhận sự tăng trưởng chậm lại, thậm chí suy giảm. Trong khi, MCredit chứng kiến đà bức tốc mạnh mẽ trong năm 2020 và nửa đầu năm 2021.

FE Credit và HD Saison đã qua thời vàng son?

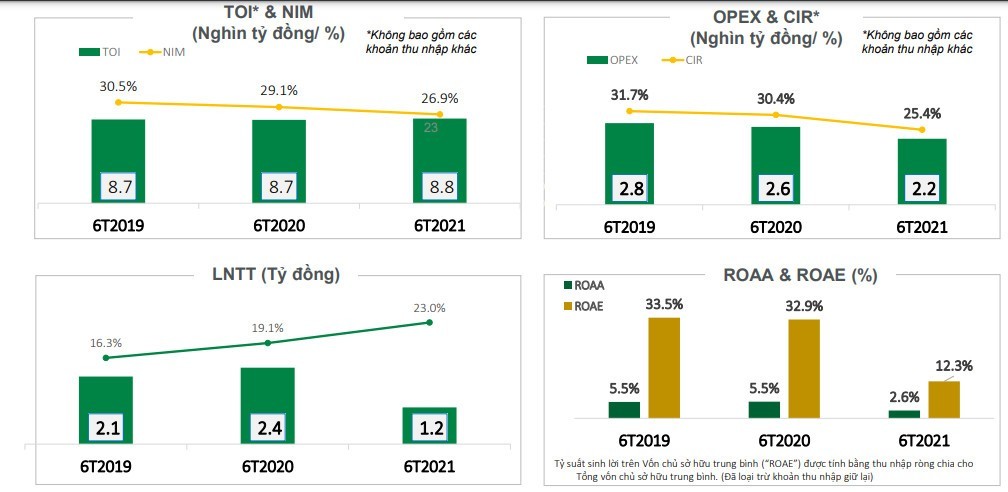

Trong 6 tháng đầu năm, lợi nhuận trước thuế của FE Credit đạt xấp xỉ 1.200 tỷ đồng, giảm một nửa so với cùng kỳ năm trước và chỉ đóng góp 12% vào tổng lợi nhuận hợp nhất. Đây cũng là mức lãi bán niên thấp nhất trong kể từ năm 2016 của công ty tài chính đứng đầu thị trường cho vay tiêu dùng Việt Nam.

Lợi nhuận thấp đã làm giảm mạnh các chỉ số sinh lời của FE Credit. Theo đó, tỷ suất sinh lợi trên vốn chủ sở hữu bình quân (ROAE) đạt 12,3%, giảm 20,6 điểm % so với nửa đầu các năm trước. Tỷ suất sinh lợi trên tổng tài sản bình quân (ROAA) ở mức 2,6% trong khi cùng kỳ 2020 là 5,5%.

Lợi nhuận FE Credit suy giảm do cả dư nợ tín dụng lẫn biên lợi nhuận cho vay (NIM) đều bị thu hẹp.

Hai quý vừa qua, NIM của FE Credit giảm từ mức 29,1% xuống còn 26,9%. Trước đó, NIM của công ty tài chính này cũng giảm từ 30,5% trong 6 tháng 2019 xuống 29,1% vào 6 tháng 2020.

Nửa đầu năm nay, tổng khối lượng giải ngân của FE Credit đạt 28.000 tỷ đồng thấp hơn 25% so với cùng kỳ 2020. Qua đó, kéo tổng dư nợ tín dụng chỉ tăng 1,8% so với thời điểm 30/6/2020 và giảm hơn 7% so với cuối năm 2020. Trong đó, dư nợ của khách hàng hiện hữu giảm từ 38.500 tỷ xuống còn 34.700 tỷ đồng.

Về mặt nhân sự, số lượng nhân viên trung bình tại FE Credit trong quý I đã giảm 28% so với cùng kỳ năm trước (17.380 nhân viên), xuống còn khoảng 12.500 nhân viên.

Trước đó, công ty tài chính này ghi nhận lợi nhuận trước thuế cả năm 2020 đạt 3.713 tỷ đồng, giảm 16,3% so với 2019 và chỉ đóng góp 28,5% vào lợi nhuận trước thuế hợp nhất của VPBank, thấp hơn so với mức 30 - 40% của các năm trước.

Theo SSI Research, VPBank quyết định không mở rộng hoạt động kinh doanh của FE Credit cho đến quý III/2021, do đó tổng dư nợ của công ty sau ba tháng đầu năm đi ngang. Ngoài ra, đơn vị phân tích này dự báo chi phí tín dụng của FE Credit dự kiến cao hơn vào cuối năm khi công ty có thể mất thêm thời gian để đưa chất lượng tín dụng trở về mức bình thường.

Cùng với FE Credit, HDSaison cũng chứng kiến sự chững lại trong hoạt động cho vay. Tính đến 30/6/2021, tổng dư nợ cho vay tín dụng của HD Saison đạt 14.393 tỷ đồng, chỉ tăng 1,1% so với đầu năm. Trong khi tỷ lệ nợ xấu nhích nhẹ từ mức 5,81% cuối năm ngoái lên 5,84% vào cuối quý II/2021.

Lũy kế 6 tháng đầu năm, lợi nhuận trước thuế của HD Saison đạt 590 tỷ đồng, tăng 5,5% so với cùng kỳ năm ngoái. Năm 2020, lợi nhuận trước thuế của HD Saison giảm gần 3,8% xuống còn hơn 1.000 tỷ đồng. Tính đến 31/12/2020, tổng dư nợ tín dụng của HD Saison chỉ tăng 13,1% và mức thấp nhất trong nhiều năm trở lại đây.

SSI Research ước tính lợi nhuận trước thuế của HD Saison trong năm 2021 đạt 1.150 tỷ đồng, tăng 15% so với năm 2020. Dự báo lợi nhuận của đơn vị phân tích thận này trọng hơn ban lãnh đạo công ty do lo ngại về rủi ro tín dụng liên quan đến các khoản vay tiền mặt mới giải ngân vào năm trước.

SHB Finance và FCCOM ''ngóng chờ'' động lực mới

Tại SHB Finance, lợi nhuận năm 2020 giảm gần 34% xuống 70,7 tỷ đồng bất chấp dư nợ cho vay tăng 35,3% lên 3.689 tỷ đồng. Theo ban lãnh đạo công ty, lợi nhuận sụt giảm là do ảnh hưởng bởi dịch COVID-19 khiến chi phí dự phòng rủi do tăng cao.

Câu chuyện tương tự cũng diễn ra tại công ty tài chính trực thuộc MSB – FCCOM. Kết thúc năm 2020, lợi nhuận của FCCOM chỉ đạt 2,3 tỷ đồng, giảm 64% so với năm 2019.

Tính đến 31/12/2020, tổng tài sản của FCCOM đạt hơn 621 tỷ đồng, vốn chủ sở hữu đạt 606,8 tỷ đồng, hầu như không tăng so với năm trước. Dư nợ tín dụng của công ty cũng chỉ tăng 1,4 tỷ đồng so với năm 2019. Tuy nhiên, nợ xấu của công ty tăng vọt lên 28,4 tỷ đồng, cao hơn 10,1 tỷ đồng năm 2019 và chiếm tới 8,83% tổng dư nợ so với mức 3,15% vào cuối năm 2019. Nợ xấu tăng mạnh khiến công ty phải nâng trích lập dự phòng lên 36,7 tỷ đồng.

Được biết, cả SHB Finance và FCCOM đều đang được ngân hàng mẹ chào bán một phần hoặc toàn bộ vốn góp cho nhà đầu tư nước ngoài nhằm nâng cao tiềm lực tài chính và khả năng cạnh tranh.

Tại ĐHĐCĐ thường niên 2021, SHB đã thông đông thông qua việc thoái vốn một phần SHB FC cho nhà đầu tư chiến lược nước ngoài và giao cho HĐQT quyết định tỷ lệ bán và chủ động tìm kiếm, đàm phán, thực hiện thủ tục thoái vốn. Mặc dù đến thời điểm hiện tại, chưa có thêm thông tin về thương vụ này nhưng theo Phó Chủ tịch SHB Võ Đức Tiến, ngân hàng này đã lựa chọn được một số đối tác lớn và đang đàm phán để thoái vốn tại SHB FC, dự kiến hoàn thành trong năm 2021.

Còn tại FCCOM, MSB cũng đang tiến hành kế hoạch thoái toàn bộ vốn cho đối tác nước ngoài thay vì bán 50% vốn như kế hoạch ban đầu. Theo thông tin từ lãnh đạo ngân hàng, MSB đang xin giấy phép từ NHNN, dự kiến thời gian thực hiện tìm đối tác và hoàn thành thương vụ không dưới 1 năm, sớm nhất là cuối năm 2022.

MCredit bức tốc

Trong khi các đối thủ trong ngành tăng trưởng chậm lại, thậm chí đi lùi thì MCredit lại bức tốc mạnh mẽ trong năm 2020 và nửa đầu năm 2021. Cụ thể, doanh thu 6 tháng vừa qua của công ty con MB đạt 2.168 tỷ đồng, tăng 16% so với cùng kỳ năm 2020. Lợi nhuận trước thuế đạt 346 tỷ đồng, tăng tới 188% so với cùng kỳ.

Trước đó, MCredit cũng là công ty hiếm hoi đi ngược lại xu hướng chung của toàn ngành trong năm 2020 khi lợi nhuận đạt 320 tỷ đồng, tăng 77%. Mức tăng trưởng tốt có được nhờ dư nợ tăng 18% được thúc đẩy từ việc kết hợp tác với các đối tác lớn như VietttelPay, kết hợp với một số sản phẩm bán qua kênh số của ngân hàng mẹ.

Theo ban lãnh đạo MB, dư nợ của MCredit trong năm 2021 dự kiến tăng trưởng ít nhất 20% và lợi nhuận tăng trưởng gấp đôi năm 2020.

Lợi nhuận của MCredit hiện chưa bằng 1/3 FE Credit và chỉ tương đương 60% HDSaison. Tuy nhiên, với tốc độ tăng trưởng như hiện tại, các công ty tài chính thuộc nhóm dẫn đầu như Home Credit hoặc HDSaison thậm chí cả FE Credit đều phải dè chừng. Còn với SHB Finance và FCCOM, khoảng cách với MCredit sẽ ngày càng bị nới rộng nếu quá trình tìm kiếm đối tác chiến lược không sớm hoàn thành.

Quốc Thụy

Link nội dung: https://nhaquanly.vn/cuoc-dua-tren-thi-truong-cho-vay-tieu-dung-mcredit-pha-hoi-nong-vao-fe-credit-va-hd-saison-a5247.html